□北美精算师、悟空保创始人 陈志华

针对保险行业B2C模式主流产品为“高现价和低保障产品、产品复杂、价格昂贵和理赔体验不好”的四个现状,悟空保携手保险公司积极响应监管保险姓保号召,提出从消费者利益角度的“C2B”产品反向定制理念,提出“保障优先、产品极简、价格最低和体验最好”16字理念,矢志于让中国老百姓买保险“买正确、买明白、买便宜和赔舒服”。悟空保推出了一系列的简单、标准、低价和体验好的至尊保纯消费型保险产品,包括定期/终身重疾、寿险、意外、终身年金和住院百万医疗等5大系列产品,包括定期/终身重疾、寿险、意外、终身年金和住院百万医疗等5大系列产品,也通过悟空保官微曾创造了3天销售1000万标保的行业直销纪录。

近期,悟空保将携手太平洋人寿和慕尼黑再保险公司,为中国房贷用户定制至尊房贷保产品-太平洋爱相守定期寿险。借此时机,我们尝试通过此文来分析和探讨中国定期寿险的过去、现在和未来。

何为定期寿险?

保险的本质是家庭的一种未雨绸缪的财务安排,保险不能够弥补任何亲人离世时在情感上的伤害,但其保险赔偿却能让其家人能够更好地活下去。

作为一名精算师,我认为定期寿险有如下几个特点:1.寿险:只保障对于家庭现金流产生永久终止的风险,即身故和全残;2.定期:相对于终身寿险而言,定期寿险能够更低保费获得更多保障。3.高杠杆率:是保险公司赔付总金额除以消费者的累计支付保费总和。相对于终身寿险、两全产品、年金等,定期寿险是寿险里杠杆率最高的产品。4.低价格:相对于其他保额相同的产品,定期寿险保费是最低的。

建议消费者首先需购买的应该是纯消费型产品,主要涵盖身故、意外和重大疾病保障,其次才是理财型保险产品。

定期寿险在中国现状如何?

先看2008年汶川大地震数据,共遇难69227人,直接经济损失达8451亿元,保险业赔付仅18.06亿元。 从以上数据中,我们或许可以找出些结论:面对重大自然灾害,第一靠财政拨款,第二靠各种捐赠,第三靠保险理赔;中国保险业在赔付总额、投保比例、投保金额等方面,相对“防灾防损”定位还是有巨大差距和机会。

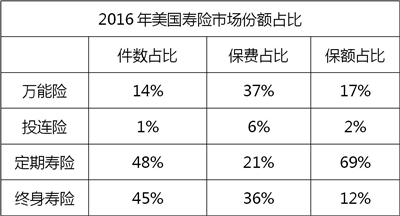

我们看下源于LIMRA美国定期寿险的统计数据,能发现定期寿险是所有产品中件数最多、保额最高,但是保费较低,这说明美国人将定期寿险作为家庭购买保险首选,且是低费率和高保障产品。中美两国定期寿险数据形成了巨大反差。

所以,定期寿险是一个巨大且没有被唤醒需求的市场。但是定期寿险在中国占比为啥低?第一,部分股东追求高客单价、低成本现金流导致定期寿险不符合战略定位;目标会决定结果,定期寿险无法承担资本“抽水机”功能,但随着监管“保险姓保”口号提出,定期寿险在中国将迎来良好的环境和成长土壤。第二,少数职业经理人团队为完成股东制定的现金流规模目标等导致知难行易;目前保险业股东和管理层所有权和经营权分离,可能会屈从资本的意志,优先完成董事会设定的现金流目标,所以定期寿险不会成为首选产品载体。第三,保险公司极度保守的核保规则等风控是定期寿险无法做大件均保费关键。记得2000年左右,30岁左右用户,核保政策就规定定期寿险保额到60-80万,客户需要去医院体检并提供各种财务证明。20年过去,GDP猛增,老百姓收入提升,但房价飞涨导致银行按揭贷款增多,核保规则和流程却依旧没有与时俱进,定期寿险单价徘徊在几百元左右,就无法胜任现金流产品定位。第四,寿险公司高销售成本和高运营成本是定期寿险的低客单价所无法支撑的。代理人渠道是1992年由友邦引入中国,其金字塔的销售和管理架构、层层提奖的基本法、高聘才所带来队伍的无风险套利和一年后业务落崖式的低继续率,无一不推高成本。以20年缴费定期寿险为例,通过中介公司代理人销售业务,保险公司支付首年成本会高达保费110%以上,但高成本会体现在产品高价格。第五,销售队伍的高流动性、追求高收入和受制于考核等短期行为是推波助澜。统计数据表明,中国近800万代理人,行业年度留存率低于15%,既无五险一金,还承受双重税赋,业务没达成考核还面临被保险公司清退。所以,部分队伍为追求短期收入最大化,所以定期寿险低客单价和低佣金收入无法满足销售队伍的生存需求。第六,客户对于定期寿险的不了解、不接受和讳忌避医导致产品销售难度增大。中国过去风险管理主要依靠金字塔式的家庭互助,中国传统文化避讳谈生老病死残问题但热衷理财,代理人推销定期寿险积极性不高,消费者很难有渠道接受正确保险理念教育和引导,导致定期寿险知名度低从而导致其销售难度增高。

综上所述,定期寿险无法满足部分股东高现金流需求,无法满足寿险公司高运营成本需求,无法满足销售队伍的高收入需求,更没成为老百姓高认知的好产品,这一切,都让定期寿险被主流保险意识形态遗忘。

如何让定期寿险被更多人接受?

我们认为能够推动定期寿险等消费型产品在中国破局并成为业务主流需要各方努力。

第一,政策引导。监管部门职责在于推动行业的变革和倡导保险业回归保障,不管从业务窗口指导、高管任职资格、机构开设快慢、产品创新支持、偿付能力高低等。

第二,国家税务的税收支持。上海曾经在2000年左右推出买房退所得税的政策,极大的提高老百姓买房的积极性,从而推动房市近20年波澜壮阔的大牛市。同样,如果定期寿险也能够申请到类似的所得税抵扣、税前列支或者企业营业税的减免,对于定期寿险的普及、推动将会起到燃爆的效果。

第三,保险公司经营理念转变。在监管的指导意见下,公司股东和管理层如果就“保险姓保(保险回归保障)”这一认识能够达成高度一致,那么产品设计、渠道管理、队伍销售等方面就有了个强有力的支撑和保证。

第四,消费者认知教育和推广。而对于保险本质的教育和推广,需要监管、公司、队伍、市场等有一致的价值观和一致的行为推动,如果理论和实践能够言行一致并持之以恒,让老百姓对于保险的认知和理解正确了,那么老百姓对于主动选择购买定期寿险产品就是一个水到渠成的事情。

如何验证定期寿险成主流?

我们相信如果下面四条实现,定期寿险也能像美国一样成为老百姓的首选和标配:

1.客户认知:是否主动购买定期寿险,检验客户是否真正理解保险的保障本质。2.销售队伍:是否主动推荐定期寿险,检验队伍是否真正专业和客户需求导向。3.保险公司:是否积极推广定期寿险,检验公司是否真正领悟和执行保险姓保。4.保险行业:定期寿险产品占比高低,检验保险行业只是大而不强还是大而强。

综上,我们认为对于保险回归保障,定期寿险必不可少、功不可没,也不偿为是检验“保险姓保”的一种标准。