□东京海上日动火灾保险(中国)有限公司副总经理 沙银华

网约车横空出世,出行方式添新族

曾几何时,市内出行方式仅限于公交车,然后出租车(上海三轮出租汽车,北京黄的等)逐渐进入百姓生活,改革开放后私家车开始流行,人们代步的工具随着经济发展的节奏,也逐渐升级换代,增容扩量。其结果,现代都市病骤至,交通拥堵,道路成为停车场,空气质量急剧下降,大中型城市无一例外。于是超级大都市实行限号出行,私家车限量发牌,以图缓解交通拥堵。因而人们的主流还是寄期望于每日在市内巡游的出租车上。

但是,每当上下班高峰时段,雨雪天,出租车便一车难求。即便上车后,也时常会遭遇短途拒载,更有甚者,司机故意兜圈子,高价宰客,如此种种,层出不穷。于是,黑车(无运营执照的车)暗中伺机而动,在机场、车站、码头频频扰民,百姓求对策的呼声高涨。

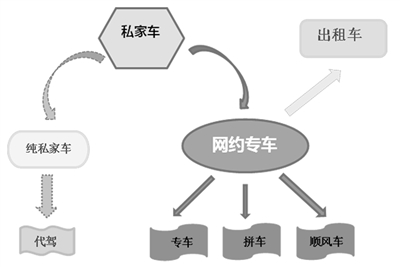

随着互联网时代的快速到来,网约车成为代步新贵。消费者可以通过手机等智能设备,登陆网约车平台,预约代步工具。其不仅可以网约出租车,连闲置在家的私家车都可以通过网约车平台(例:滴滴、优步)预约,作为专车来为消费者提供代步。

私家车从事网约服务,目前已经出现多种形式的网约用车。有的几人“拼车”,有的搭乘“顺风车”(车主在自己远行时,通过网约平台寻找搭乘同方向的乘客),这种方式既可节约能源,又可减少车辆尾气排放,为抑制雾霾做贡献。

尽管如此,网约车一入市,即遭遇了各路人马见仁见智、评说不一的窘境。直至七部局办一纸公文(《网络预约出租汽车经营服务管理暂行办法》)问世,国务院办公厅(关于深化改革推进出租汽车行业健康发展的指导意见)出台,网约车新政才尘埃落定。

王梓/制图

网约车私车保险,营运事故谁买单?

网约车新政伊始,问题就接踵而来。只要是车在路上行驶,就存在可能发生碰撞、伤人、车损和物毁的风险,我不撞人,但可能人来撞我。那么,网约车在运营时如果发生交通事故,并引起了一定的损害,应当由谁来补偿当事人的损失?

我们先把网约车中的出租车排除在外,因为出租车加入的就是针对运营车辆的保险,一旦发生事故,保险能赔。只有在私家车从事网约车营运时,发生的交通事故且涉及人伤物损时,才会发生由谁来买单的疑问。

现实是:如果私家车加入的是为其量身定做的机动车保险(交强险、第三者责任险、车辆保险),在事故发生后,虽然交强险给予赔付,但是保险公司对第三者责任险和车辆保险几乎是异口同声拒赔。请看实例:

实例1

7月,网约车新政后北京首例“网约车”交通事故责任案正在北京海淀法院开审,“网约车”与小轿车发生交通事故,交管部门认定“网约车”全责。保险公司对“网约车”的责任拒赔。小轿车司机把“网约车”司机、网约车平台运营商及保险公司诉至法院,目前一审已宣判。

实例2

市民韩某将乘用车交给汽车租赁公司,成为网络专车。这辆车被租出后肇事,将兰某撞成十级伤残。保险公司拒赔。伤者兰某将韩某、租赁公司及保险公司告上了法庭。

保险公司的拒赔理由基本相同,而被保险人的反驳理由十分简单也很通情达理:

保险公司拒赔理由

第一,私家车从事网约车营运,其性质属于出租车业务,而其加入的是私家车保险,营运期间发生的事故,不属于私家车保险的责任范围。

第二,按照保险法规定,车辆风险程度显著增加的,应及时通知保险公司。保险公司接到通知后,要么解除保险合同,要么增加保费。如果未通知的,发生了保险事故,保险公司不承担责任。

保险公司一般都在保单上记载“风险增加时需要通知保险公司”的提示。私家车网约运营,风险程度显著增加,车主理应通知保险公司,保险公司则会按照上述法律规定处理。

被保险人反驳的理由

第一,投保时并无说明私家车运营网约车业务发生保险事故不属于保险范围,保险公司可以免责。

第二,在保险单上有关车辆风险增加的提示中,并无明确提示私家车做网约车业务属于风险显著增加,需要通知保险公司。

第三,保险公司并无适合私家车运营网约车业务的保险,那么加入私家车保险后发生的保险事故理应赔偿。

双方博弈,公婆均占理,针锋对麦芒,至今无一锤定音的权威声音,网约车的理赔难已经受到了民众的普遍关注。

网约车身份特殊,如何应对理赔难?

网约车现在已经成了很多都市人的出行方式,其合法地位也通过网约车新政得以确立,但网约车一旦出了车祸,因其买的不是营运保险,却经营出租车业务,理赔难已经走向社会。

理赔难的问题,不仅有保险产品不对路问题,还受到其他要素的影响。在具体运作中,有三大难题摆在大家面前。

1.交通事故率偏高,保险经营受挤压

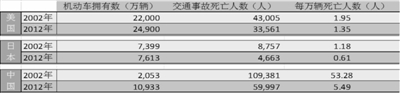

我国交通事故发生率居高不下,从交通事故中死亡人数的统计中可见一斑。

我国2002年万辆死亡人数高达53人以上,远远高于美日;11年后的2012年,中国万辆死亡率仍然居高不下,仍是美国的4倍,日本的9倍(参见右下表)。2015年,我国机动车拥有数为2.79亿辆,交通事故死亡人数为72387人,万辆死亡人数为2.59人,该数字仍然高于发达国家,成为世界上死于交通事故人数较多的国家之一。

由于我国交通事故的发生率居高难下,不少保险公司经营遭遇滑铁卢,车险经营呈现赤字。有的外资保险公司,如美亚保险,面对巨大的中国车险市场,也只能望洋兴叹,选择退出车险经营。

私家车发生事故的风险率本来就比较高,如果再加上经营网约车业务,在拥堵的车道上,更是增大事故发生率,保险经营利益将受到一定程度的挤压。

2.营运前缺少培训,事故发生率高企

私家车驾驶员没有受过商业运营驾驶车辆的专业训练。

在国外,如要获得出租车司机的驾驶执照,除考普通驾驶执照的必修科目外,还必须增加出租车载客驾驶科目的训练和考试。如果没有接受过此类专业训练,对如何安全驾驶和保护乘客,仅限于感性认识,没有实践经验和理论支撑,那么当驾驶途中路况突发异常的情况下,就不知如何有效保护乘客的安全,容易发生载客受伤的事故。

因此,当加入私家车保险的网约车发生事故时,保险公司对因驾驶员没有受过专业训练而导致风险显著增加的运营车辆拒赔,于情于理都无可指摘。

3.网约车确立新政,无适合保险产品

如前所述,私家车兼营网约车业务,私家车保险不能覆盖其风险,但是其又非正式营运车辆,也不适合加入营运车辆保险,按目前的保险费率计算,营运车辆保险的保费大约是私家车保险的一倍。那么,网约车到底应当加入何种车险?

答案是,目前暂无适合私家网约车加入的保险。因此,私家网约车主在投保时遭遇尴尬,不少保险公司直言,由于没有合适的保险产品,原则上不予接受投保。

详究其原因,是因为保险公司面对的是保险风险发生率完全不一的人群,私家网约车中有的将其作为职业每天十几小时载客,有的仅月载客数次,出车的频率因人而异,因时而异,因天气而异,因生活节奏而异。保险风险发生率随着载客次数的变化而变化,面对如此风险率不一的人群,无法采用统一的保险费率标准,保险公司暂时无适合险种出台。

为什么风险程度不同的对象,不能加入同样一种保险呢?这要从保险经营的原理讲起。保险经营是靠大数法则而建立起来的一种事业,世界上风险的发生看似没有规律的现象,如果增加观察的数量,达到大数时,其规律就出现了。最明显的大数事例就是人的性别,从小范围看,如看一个村落,男女人数可能不会各半,但是放到大数中,世界上的男性和女性比例各占50%,这就是大数法则。保险经营就是建筑在这样一个法则之上。地震,暴风雨等自然现象,人的患病,车祸的发生,看似毫无规律可循,但在大数法则中,可以找到其发生的规律和发生的频率。由于保险公司补偿给被保险人或受益人的保险金,是源于每位投保人缴纳的保险费。因此,保险经营要求是凡参加同一种保险的人,在风险发生率等条件上必须是基本相同的,在承担风险的比率上也要求是均等的,这样才能计算出该种被保险人群的风险发生率,参加人应缴纳的保险费,才能保证万一风险发生,保险公司能有足够的经济支付能力为投保方(含被保险人、受益人)补偿因事故而带来的损失。

因此,风险发生率大幅度高于标准者,不能使用同一个保险品种,如果使用同一保险品种时,则对其他参加该保险的投保方不公平。微小的风险差异,可以通过提高费率等方法来调整,但是,风险量过高的情况下,保险公司一般不会采取以提高费率的方式接受继续参保,而是采用拒保的方式来解决这种难题。

总之,由于网约车的出车频率随意性太强,其风险程度参差不齐,保险品种内的风险率无法进行测算,因此,无法根据大数法则下的风险发生率对保险费率进行厘定。换言之,风险发生率无法确定的话,如果按照现在私家车和营运车保险产品设计的思路,保险产品无法设计,专门为网约车设计的新产品难以登场。这就是为什么当网约车新政实施后,而与其相匹配的保险产品迟迟不能问世的主要原因。因此,保险公司在开发保险产品时,如何紧跟新形势,开发适合网约车的新产品已经成为保险行业的课题。创新产品的问世,尚需时日。

4.“从人”“从车”哪种好,保险设计遇难题

私家车主从事网约车业务,其主要表现为“车主利用业余时间兼职”,而并非是车辆从私家车的性质改变为“取得运营牌照正式的运营车辆”。

我国的商业车险采用的是“从车原则”,以“车”为中心设计保险产品并厘定费率。换言之,保险产品的设计,车险费率的厘定是根据投保车辆的以往发生事故的情况来判断,不考虑驾驶人员的因素。

其实,汽车的方向盘掌握在驾驶人员手中,目前尚未到全自动驾驶车辆的时代,人的因素在风险发生率中占据主要的地位。除了饮酒、醉酒、药物等法律禁止驾驶的事项外,年龄,交通事故的肇事前科和违反道交法记录,都将直接影响未来的风险发生率。特别是年龄,根据各国经验数据显示,18岁到20岁之间年龄段,交通事故的风险发生率最高;20岁到26岁年龄段,风险发生率相对26岁以上的年龄层较高;而65岁之后,人的反应相对迟钝,也容易违规和发生交通事故。由于各年龄段风险发生率各不相同,因此,理应将上述年龄段的人群予以区分,不同的年龄段适用不同的保险费率,费率的精准化有助于减少事故的发生。

到底是以网约车的兼职者为保险标的(从人原则)来设计产品和厘定保险费率,还是根据车辆为保险标的(从车原则),根据其使用性质的改变来设计产品和厘定保险费率,目前尚无权威的论断。

打造网约车保险,开口保单解难题

2016年11月1日起,网约车新政正式亮相,公交车、出租车之外的第三领域——网约车以合法身份正式进入营运市场。既然新生事物已经被官方所认可,保险行业也应快速跟随,编织好维护社会安定的安全网。

首先,在政府监管条件成熟时,可要求网约车司机在正式开始获取运营资质前,接受驾驶出租车有关业务方面的专业训练,如此这般可大大减少事故的发生。

其次,目前的私家车保险和营运车辆保险都无法覆盖网约车的特殊性质,保险行业为了应对网约车的登场带来的各种风险,应在私家车保险和营运车辆保险之外,开辟第三领域——网约车保险来解开网约车理赔难的社会性难题,已经迫在眉睫,刻不容缓。

但如前述开发新产品最大的难关在于,被保险人群和被保险车辆其风险发生率的差异偏大,网约车主营运频度不一,有的月数单业务,有的每天8小时以上,传统的机动车保险产品无法应对。

为了解决此难关,网约车保险可借用货物运输险中的开口保单方式,采取费率差别化措施来为网约车量身定做,新型保险的要点如下:

1.网约车投保时可按照营运车辆的保险费率收取保费。

2.保险合同期满时,根据网约车平台提供的出车记录,调整保费,多退少补。除特殊情况外一般是保险公司退还保费给投保人。

3.根据驾驶人员(被保险人)的不同年龄段的风险发生的经验数据,设计出适合各种年龄段的保险费率。

如此这般,被保险标的风险程度不一的问题,将可迎刃而解,新的保险产品问世指日可待,理赔难亦可得到解决。

(据公开数据整理)