从触网到融网 互联网人身险全面发力

发布时间:2016-08-23 10:26:35 作者:赵广道 来源:中国保险报·中保网

□记者 赵广道

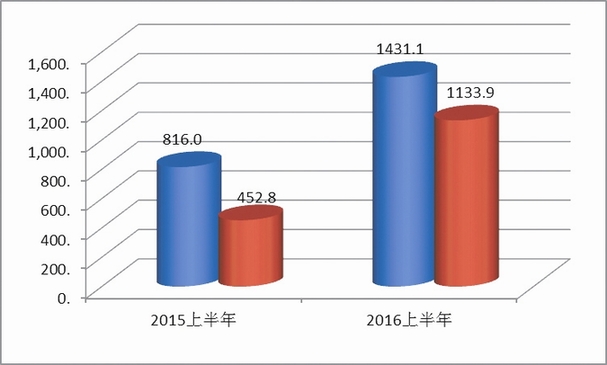

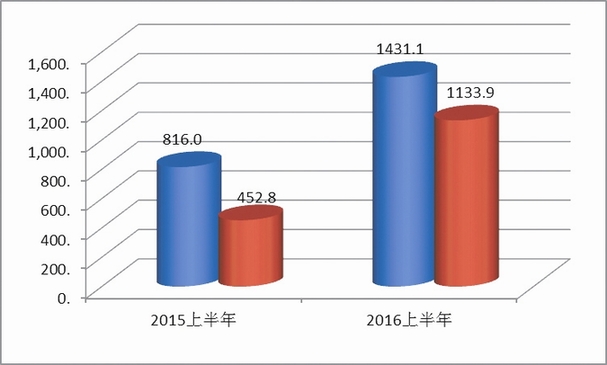

8月22日,中国保险行业协会(以下简称“中保协”)正式发布《2016年上半年互联网人身保险市场运行状况分析报告》(以下简称《报告》)。《报告》显示,今年上半年,互联网保险市场规模发展迅猛,累计实现保费收入1431.1亿元,是上年同期的1.75倍,与2015年互联网人身保险全年保费水平接近,占行业总保费的比例上升至5.2%,在各渠道业务中的地位进一步提升。

《报告》分为五大部分,包括互联网人身保险市场整体情况、公司互联网产品情况及经营情况、服务创新、产品创新及模式创新情况,全面反映了2016年上半年互联网人身保险市场运行态势。

互联网人身保险规模保费1133.9亿元 同比增长150%

《报告》显示,上半年,互联网人身保险市场发展势头强劲,成为保费的重要增长点。互联网人身保险1月-6月累计实现规模保费1133.9亿元,是上年同期的2.5倍,保费规模远超互联网财产保险。同时,互联网人身保险保费在行业人身险公司累计保费收入的占比上升至5.0%,虽还无法与传统渠道抗衡,但从趋势看,互联网保险的增长态势显著,正在成长为保险业的重要销售渠道和营销方式之一。从增长速度看,互联网人身保险保费增速150.4%,是同期全行业整体保费增速59.1%的2.5倍;从增长的绝对量看,约为681.1亿元,比2015年上半年互联网人身险实现的规模保费总量还大。同时,对全行业保费增长的贡献率达到6.7%,成为拉动保费增长的重要驱动力。

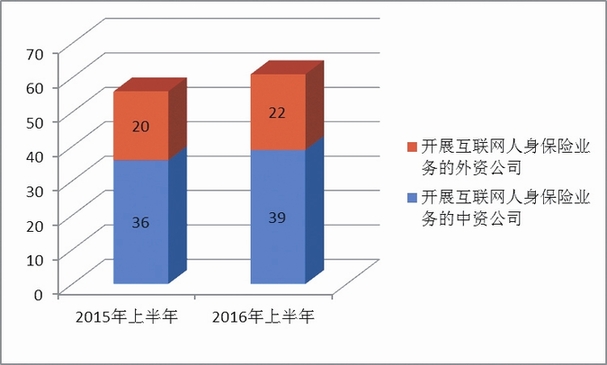

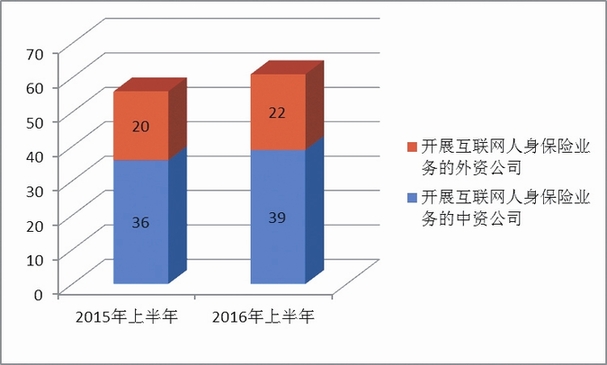

市场主体方面,上半年,互联网人身保险市场经营主体稳步增加,共有61家人身险公司开展互联网保险业务,较2015年同期增5家,增幅为8.9%。占人身险会员公司总数的八成,其中中资公司39家,外资公司22家。对于互联网保险业务的支持与推进,如今已经成为行业共识,越来越多的公司将拥抱互联网上升为抓住社会消费主力群体,借国家政策风口助力行业发展的重要战略。

从整个寿险行业来看,上半年,互联网人身保险规模保费占行业人身保险总保费的比例达到5.0%。相较于2015年同期的3.5%,2016年上半年增长1.5个百分点。由此可见,传统寿险公司转型加速,纷纷借助互联网实现“线下”到“线上”的转移。同时,行业通过互联网渠道经营保险业务和公众通过互联网渠道购买保险的热情空前高涨。买方与卖方这两大市场参与主体的积极主动的状态保证了互联网保险的持续快速发展。

2016年上半年互联网人身保险市场规模 (单位:亿元)

互联网人身保险经营主体情况(单位:家)

中小寿险公司保费规模领跑 大型公司承保件数占优

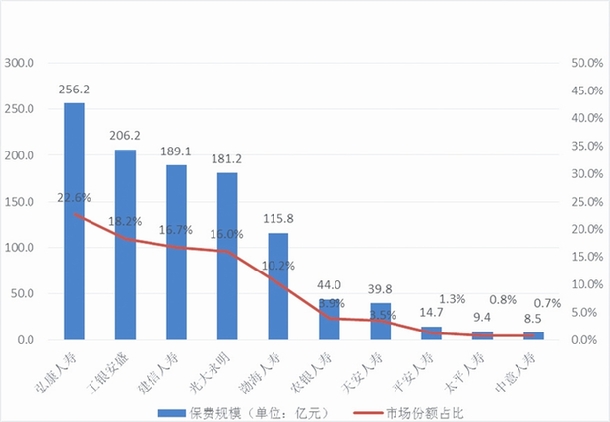

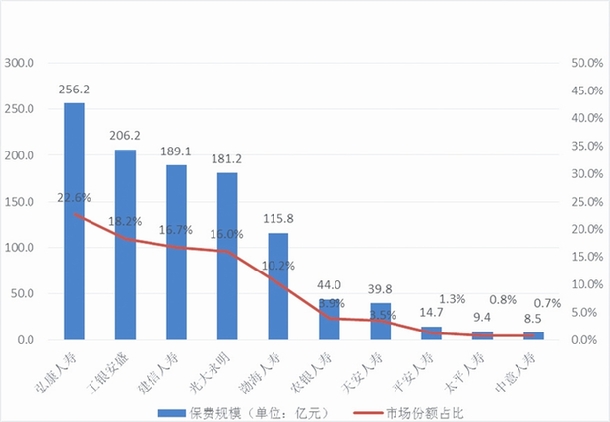

《报告》显示,截止2016年6月末,根据中保协对互联网人身保险累计规模保费的统计,弘康人寿以256.2亿元位列首位,此外,位列前十名的公司还有:工银安盛人寿、建信人寿、光大永明人寿、渤海人寿、农银人寿、天安人寿、平安人寿、太平人寿及中意人寿。其中八家为中小规模的寿险公司,累计实现规模保费1040.8亿元,占互联网人身保险总保费的91.8%,保费规模处于领跑地位。

保费排名前十的寿险公司

上半年,中小寿险公司互联网保险业务增速位居前列。增长排名行业前十名的公司为:天安人寿、信泰人寿、平安人寿、太平人寿、吉祥人寿、中英人寿、新华保险、弘康人寿、农银人寿、幸福人寿。其中,七家为中小寿险公司。由此可以看出,互联网保险为中小寿险公司提供了迅速崛起的机会。同时,可以看到前十名中出现了大型寿险企业的身影,说明大型寿险企业也紧跟互联网保险发展浪潮,大力发展互联网保险业务。如此可见,各家公司可以根据自身经营战略,抓住互联网保险飞速发展的有利机会,快速成长,提升自身影响力。

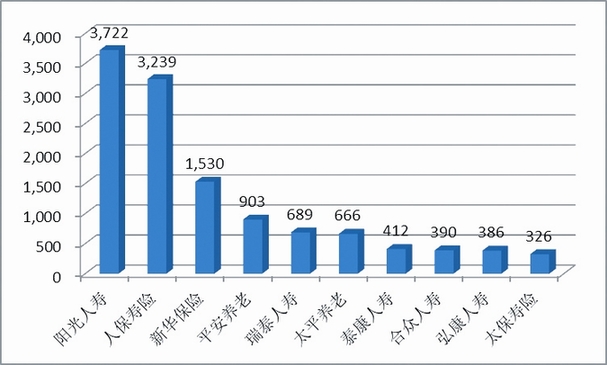

《报告》显示,截止至2016年6月末,承保件数排名前十的人身险公司合计1.2亿件,占互联网人身保险总承保件数的91.1%。其中,人保寿险、新华保险、泰康人寿、太保寿险等传统大型寿险公司名列前茅,共实现承保件数5508.2万件,占互联网人身保险总承保件数的40.9%。

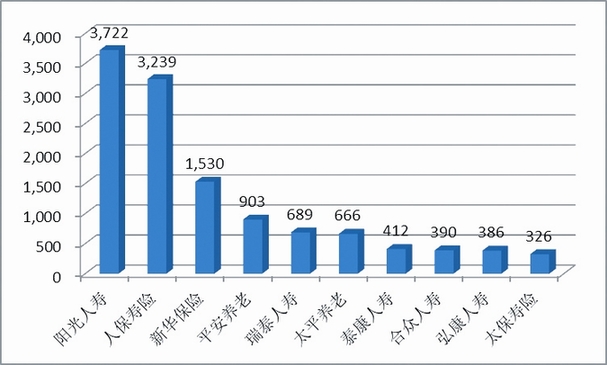

2016年上半年承保件数行业排名前十的寿险公司(单位:万件)

《报告》认为,对中小寿险公司来讲,互联网渠道开辟了新的发展机遇,成为中小寿险公司突破传统渠道瓶颈制约、借助理财型产品实现保费规模跨越式发展的一大助力。同时也可以看出,传统大型寿险公司也意识到互联网大数据时代的到来,积极做出适应和改变,为自己的传统优势继续增色加分。目前,已经逐步形成大中小型寿险公司齐头并进前行、各有侧重的趋势。互联网时代发展斗转星移,各家寿险公司只有不断顺应时代的需求才可以走得更高、更远。

投连险规模显著增长 年金保险异军突起

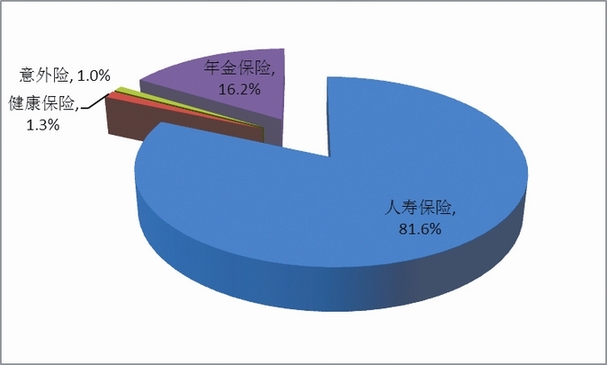

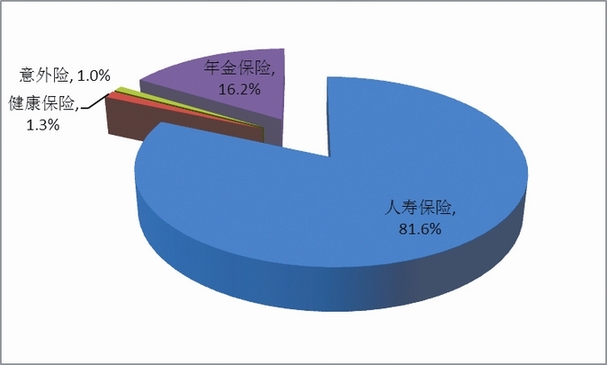

《报告》显示,上半年,互联网人身保险业务仍呈现以理财型业务为主,保障型业务为辅的发展结构。从产品种类来看,互联网寿险(按照中保协的统计口径,寿险的保费构成包括定期寿险、终身寿险、两全保险、分红保险、万能保险和投连保险。)仍是人身保险互联网业务的主力险种,但在互联网人身保险总保费中的占比有所下降。截止至2016年6月末,共实现规模保费924.9亿元,占互联网人身险总保费的81.6%,较去年下降13.9个百分点。其中,包括万能险和投连险在内的理财型业务保费合计687.9亿元,占互联网人身保险保费的比例高达60.7%,但较去年同期下降15.5%。2016年上半年万能险业务共实现规模保费196.8亿元,占互联网人身保险总保费的比重仅为17.4%,较2015年同期下降37.1%,下降幅度较大。而投连险发展速度较快, 2016年上半年投连险业务共实现规模保费491.1亿元,较去年同期增长392.4亿元,占互联网人身保险保费的比重上升至43.3%,较2015年同期提高21.5%,较2015年年底提高19%,市场份额显著扩张,成为上半年互联网保费增长的“黑马”。

2016年上半年互联网人身保险产品分布图(按险种类型划分)

此外,以养老年金保险为主的年金保险异军突起,上半年实现规模保费183.5亿元,占互联网人身保险保险收入的16.2%,成为仅次于寿险的第二大互联网人身保险险种。上半年意外险的规模保费收入为11.1亿元,仅占互联网人身保险保费收入的0.9%,较去年同期下降2.6%。虽然意外险保费占比不高,但在承保件数方面占据绝对优势,以9550.8万件的承保件数占据互联网人身保险总承保件数的70.8%,成为互联网人身保险各险种中的“件数王”,其中交通意外险占比91.1%。健康保险占互联网人身保险总保费的1.3%,较去年同期略有上升。健康险在互联网中的规模较小,互联网健康保险市场有待开发。

第三方平台优势进一步放大 自营平台在探索中前进

互联网保险自2013年开始快速成长,发展至今互联网保险的销售渠道已日益丰富和多元化,越来越多的网站和机构涉足互联网业务,为互联网保险的繁荣发展提供了丰富的平台和空间。

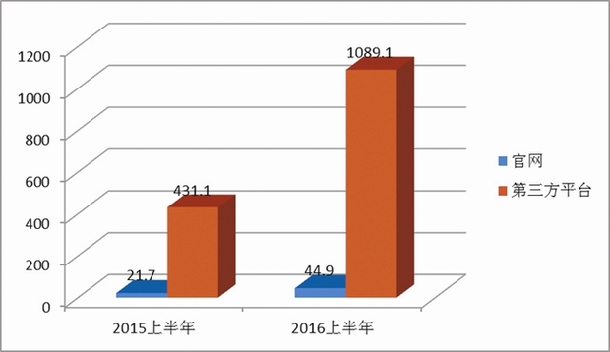

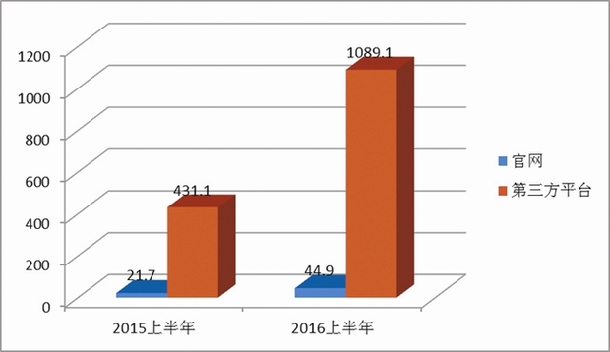

2016年上半年官网和第三方平台规模保费(单位:亿元)

《报告》显示,截至2016年6月末,在经营互联网人身保险业务的61家人身险公司中,45家公司通过自建在线商城(官网)展开经营,53家公司与第三方电子商务平台进行深度合作,其中37家公司采用官网和第三方合作“双管齐下”的商业模式。2016年上半年通过第三方渠道实现规模保费1089.1亿元,占互联网人身保险保费的96.1%,同比上升0.9个百分点,是官网保费的24倍之多,优势进一步放大;承保件数则达到1.3亿件,占总承保件数的95.9%,是官网承保件数的24倍。2016年上半年通过官网所实现的规模保费为44.9亿元,虽然是去年同期的1.7倍,但占互联网人身保险保费的比重不足4%,渠道地位较去年同期略有下降。目前,互联网人身保险的渠道结构仍旧呈现以第三方平台为主、自建官网为辅的发展格局。

《报告》认为,虽然目前仍旧以第三方平台为主,但部分第三方平台存在流程设计过于简单的问题,无法个性化对接保险公司平台,在复杂产品销售、续期收费和相应的服务上,还存在很大的改进空间。同时,虽然第三方平台有较高的流量,能够产生喜人的销售业绩,但受平台特点的约束,灵活性不足,自营平台却恰恰可以弥补这一缺陷,提供周到的后续服务,给客户更好的体验,形成品牌意识,提升客户黏性。自营平台使保险公司具有更多主动权以及其灵活性让各寿险公司更加注重官网等自营平台的建设。保险公司在经营过程中,可根据自身经营战略和产品特点,恰当地进行销售渠道选择。

产品服务推陈出新 跨界融合加速发展

《报告》显示,上半年,随着保险业与互联网的相互渗透程度进一步加深,寿险业对互联网保险发展的理念、模式及业务实践的探索有序推进,加大技术投入和优化业务流程,不断取得新突破、新成果,促进互联网保险快速发展。

一是产品创新方面,各寿险公司在场景化、碎片化、高频化的思路指引下,将保险产品融入到跨界合作、与衣食住行紧密相连的互联网生态中:以居民管理财富刚需为切入点,发展投资型保险;依托互联网新技术,改造升级传统产品,譬如利用大数据、物联网对原有产品进行价格、费率的优化设计;瞄准客户痛点,实现保险产品场景化;细分市场,提供碎片化、个性化产品,如探索推出特定病种系列保险产品;打造高频化产品,提升客户黏性;深度挖掘第三方网络平台需求,打造专属定制化产品,如太平养老与京东、美团、大众点评等专业电商类平台建立合作关系,凭借其强大的客户流量进行互联网数据挖掘,对用户消费行为进行数据分析,与专业电商平台共同开发场景化的保险产品。

二是服务创新方面,各寿险公司遵循“需求是金,服务为王”的理念,借力当前迅速发展的互联网和信息技术,利用用户移动终端、大数据、物联网等新技术帮助用户实现咨询、投保、缴费、理赔等全流程的电子化、远程化操作:平台服务能力深化延伸,除了实现保单基本服务的线上化,各大保险公司纷纷引入新技术,开发新功能,搭建立体服务网络,实现平台服务能力的深化延伸;移动终端服务便捷化、个性化,各公司在完善服务体系过程中,越来越重视运用移动互联技术,提高对客户需求的响应速度,降低客户获取服务的难度和成本,打破时间和空间与客户的隔阂,尽一切可能为客户提供高效便利的售前售后服务。

三是模式创新方面,各寿险公司发力官网建设,布局自营网络平台,整合资源,打造用户群生态,建立社群电商模式;探索形成线上线下互动融合的业务模式,打造企业在互联网时代新的核心竞争;依托保险公司或服务商组成的保险网络,推动跨界融合,将价值链上的不同设备、应用程序、数据、产品或服务联系起来,围绕客户的一系列核心需求提供组合服务,从而构建互联网保险生态圈。

《报告》最后指出,当下的互联网保险正处于融网阶段,产品创新、服务创新、模式创新交错迭代,螺旋上升,也是保险行业与其他行业跨界融合的关键时期,在这个阶段,保险公司如果能在有效管理风险的前提下勇于突破创新,将能够更快地积累经验,赢得市场先机。

□记者 赵广道

8月22日,中国保险行业协会(以下简称“中保协”)正式发布《2016年上半年互联网人身保险市场运行状况分析报告》(以下简称《报告》)。《报告》显示,今年上半年,互联网保险市场规模发展迅猛,累计实现保费收入1431.1亿元,是上年同期的1.75倍,与2015年互联网人身保险全年保费水平接近,占行业总保费的比例上升至5.2%,在各渠道业务中的地位进一步提升。

《报告》分为五大部分,包括互联网人身保险市场整体情况、公司互联网产品情况及经营情况、服务创新、产品创新及模式创新情况,全面反映了2016年上半年互联网人身保险市场运行态势。

互联网人身保险规模保费1133.9亿元 同比增长150%

《报告》显示,上半年,互联网人身保险市场发展势头强劲,成为保费的重要增长点。互联网人身保险1月-6月累计实现规模保费1133.9亿元,是上年同期的2.5倍,保费规模远超互联网财产保险。同时,互联网人身保险保费在行业人身险公司累计保费收入的占比上升至5.0%,虽还无法与传统渠道抗衡,但从趋势看,互联网保险的增长态势显著,正在成长为保险业的重要销售渠道和营销方式之一。从增长速度看,互联网人身保险保费增速150.4%,是同期全行业整体保费增速59.1%的2.5倍;从增长的绝对量看,约为681.1亿元,比2015年上半年互联网人身险实现的规模保费总量还大。同时,对全行业保费增长的贡献率达到6.7%,成为拉动保费增长的重要驱动力。

市场主体方面,上半年,互联网人身保险市场经营主体稳步增加,共有61家人身险公司开展互联网保险业务,较2015年同期增5家,增幅为8.9%。占人身险会员公司总数的八成,其中中资公司39家,外资公司22家。对于互联网保险业务的支持与推进,如今已经成为行业共识,越来越多的公司将拥抱互联网上升为抓住社会消费主力群体,借国家政策风口助力行业发展的重要战略。

从整个寿险行业来看,上半年,互联网人身保险规模保费占行业人身保险总保费的比例达到5.0%。相较于2015年同期的3.5%,2016年上半年增长1.5个百分点。由此可见,传统寿险公司转型加速,纷纷借助互联网实现“线下”到“线上”的转移。同时,行业通过互联网渠道经营保险业务和公众通过互联网渠道购买保险的热情空前高涨。买方与卖方这两大市场参与主体的积极主动的状态保证了互联网保险的持续快速发展。

2016年上半年互联网人身保险市场规模 (单位:亿元)

互联网人身保险经营主体情况(单位:家)

中小寿险公司保费规模领跑 大型公司承保件数占优

《报告》显示,截止2016年6月末,根据中保协对互联网人身保险累计规模保费的统计,弘康人寿以256.2亿元位列首位,此外,位列前十名的公司还有:工银安盛人寿、建信人寿、光大永明人寿、渤海人寿、农银人寿、天安人寿、平安人寿、太平人寿及中意人寿。其中八家为中小规模的寿险公司,累计实现规模保费1040.8亿元,占互联网人身保险总保费的91.8%,保费规模处于领跑地位。

保费排名前十的寿险公司

上半年,中小寿险公司互联网保险业务增速位居前列。增长排名行业前十名的公司为:天安人寿、信泰人寿、平安人寿、太平人寿、吉祥人寿、中英人寿、新华保险、弘康人寿、农银人寿、幸福人寿。其中,七家为中小寿险公司。由此可以看出,互联网保险为中小寿险公司提供了迅速崛起的机会。同时,可以看到前十名中出现了大型寿险企业的身影,说明大型寿险企业也紧跟互联网保险发展浪潮,大力发展互联网保险业务。如此可见,各家公司可以根据自身经营战略,抓住互联网保险飞速发展的有利机会,快速成长,提升自身影响力。

《报告》显示,截止至2016年6月末,承保件数排名前十的人身险公司合计1.2亿件,占互联网人身保险总承保件数的91.1%。其中,人保寿险、新华保险、泰康人寿、太保寿险等传统大型寿险公司名列前茅,共实现承保件数5508.2万件,占互联网人身保险总承保件数的40.9%。

2016年上半年承保件数行业排名前十的寿险公司(单位:万件)

《报告》认为,对中小寿险公司来讲,互联网渠道开辟了新的发展机遇,成为中小寿险公司突破传统渠道瓶颈制约、借助理财型产品实现保费规模跨越式发展的一大助力。同时也可以看出,传统大型寿险公司也意识到互联网大数据时代的到来,积极做出适应和改变,为自己的传统优势继续增色加分。目前,已经逐步形成大中小型寿险公司齐头并进前行、各有侧重的趋势。互联网时代发展斗转星移,各家寿险公司只有不断顺应时代的需求才可以走得更高、更远。

投连险规模显著增长 年金保险异军突起

《报告》显示,上半年,互联网人身保险业务仍呈现以理财型业务为主,保障型业务为辅的发展结构。从产品种类来看,互联网寿险(按照中保协的统计口径,寿险的保费构成包括定期寿险、终身寿险、两全保险、分红保险、万能保险和投连保险。)仍是人身保险互联网业务的主力险种,但在互联网人身保险总保费中的占比有所下降。截止至2016年6月末,共实现规模保费924.9亿元,占互联网人身险总保费的81.6%,较去年下降13.9个百分点。其中,包括万能险和投连险在内的理财型业务保费合计687.9亿元,占互联网人身保险保费的比例高达60.7%,但较去年同期下降15.5%。2016年上半年万能险业务共实现规模保费196.8亿元,占互联网人身保险总保费的比重仅为17.4%,较2015年同期下降37.1%,下降幅度较大。而投连险发展速度较快, 2016年上半年投连险业务共实现规模保费491.1亿元,较去年同期增长392.4亿元,占互联网人身保险保费的比重上升至43.3%,较2015年同期提高21.5%,较2015年年底提高19%,市场份额显著扩张,成为上半年互联网保费增长的“黑马”。

2016年上半年互联网人身保险产品分布图(按险种类型划分)

此外,以养老年金保险为主的年金保险异军突起,上半年实现规模保费183.5亿元,占互联网人身保险保险收入的16.2%,成为仅次于寿险的第二大互联网人身保险险种。上半年意外险的规模保费收入为11.1亿元,仅占互联网人身保险保费收入的0.9%,较去年同期下降2.6%。虽然意外险保费占比不高,但在承保件数方面占据绝对优势,以9550.8万件的承保件数占据互联网人身保险总承保件数的70.8%,成为互联网人身保险各险种中的“件数王”,其中交通意外险占比91.1%。健康保险占互联网人身保险总保费的1.3%,较去年同期略有上升。健康险在互联网中的规模较小,互联网健康保险市场有待开发。

第三方平台优势进一步放大 自营平台在探索中前进

互联网保险自2013年开始快速成长,发展至今互联网保险的销售渠道已日益丰富和多元化,越来越多的网站和机构涉足互联网业务,为互联网保险的繁荣发展提供了丰富的平台和空间。

2016年上半年官网和第三方平台规模保费(单位:亿元)

《报告》显示,截至2016年6月末,在经营互联网人身保险业务的61家人身险公司中,45家公司通过自建在线商城(官网)展开经营,53家公司与第三方电子商务平台进行深度合作,其中37家公司采用官网和第三方合作“双管齐下”的商业模式。2016年上半年通过第三方渠道实现规模保费1089.1亿元,占互联网人身保险保费的96.1%,同比上升0.9个百分点,是官网保费的24倍之多,优势进一步放大;承保件数则达到1.3亿件,占总承保件数的95.9%,是官网承保件数的24倍。2016年上半年通过官网所实现的规模保费为44.9亿元,虽然是去年同期的1.7倍,但占互联网人身保险保费的比重不足4%,渠道地位较去年同期略有下降。目前,互联网人身保险的渠道结构仍旧呈现以第三方平台为主、自建官网为辅的发展格局。

《报告》认为,虽然目前仍旧以第三方平台为主,但部分第三方平台存在流程设计过于简单的问题,无法个性化对接保险公司平台,在复杂产品销售、续期收费和相应的服务上,还存在很大的改进空间。同时,虽然第三方平台有较高的流量,能够产生喜人的销售业绩,但受平台特点的约束,灵活性不足,自营平台却恰恰可以弥补这一缺陷,提供周到的后续服务,给客户更好的体验,形成品牌意识,提升客户黏性。自营平台使保险公司具有更多主动权以及其灵活性让各寿险公司更加注重官网等自营平台的建设。保险公司在经营过程中,可根据自身经营战略和产品特点,恰当地进行销售渠道选择。

产品服务推陈出新 跨界融合加速发展

《报告》显示,上半年,随着保险业与互联网的相互渗透程度进一步加深,寿险业对互联网保险发展的理念、模式及业务实践的探索有序推进,加大技术投入和优化业务流程,不断取得新突破、新成果,促进互联网保险快速发展。

一是产品创新方面,各寿险公司在场景化、碎片化、高频化的思路指引下,将保险产品融入到跨界合作、与衣食住行紧密相连的互联网生态中:以居民管理财富刚需为切入点,发展投资型保险;依托互联网新技术,改造升级传统产品,譬如利用大数据、物联网对原有产品进行价格、费率的优化设计;瞄准客户痛点,实现保险产品场景化;细分市场,提供碎片化、个性化产品,如探索推出特定病种系列保险产品;打造高频化产品,提升客户黏性;深度挖掘第三方网络平台需求,打造专属定制化产品,如太平养老与京东、美团、大众点评等专业电商类平台建立合作关系,凭借其强大的客户流量进行互联网数据挖掘,对用户消费行为进行数据分析,与专业电商平台共同开发场景化的保险产品。

二是服务创新方面,各寿险公司遵循“需求是金,服务为王”的理念,借力当前迅速发展的互联网和信息技术,利用用户移动终端、大数据、物联网等新技术帮助用户实现咨询、投保、缴费、理赔等全流程的电子化、远程化操作:平台服务能力深化延伸,除了实现保单基本服务的线上化,各大保险公司纷纷引入新技术,开发新功能,搭建立体服务网络,实现平台服务能力的深化延伸;移动终端服务便捷化、个性化,各公司在完善服务体系过程中,越来越重视运用移动互联技术,提高对客户需求的响应速度,降低客户获取服务的难度和成本,打破时间和空间与客户的隔阂,尽一切可能为客户提供高效便利的售前售后服务。

三是模式创新方面,各寿险公司发力官网建设,布局自营网络平台,整合资源,打造用户群生态,建立社群电商模式;探索形成线上线下互动融合的业务模式,打造企业在互联网时代新的核心竞争;依托保险公司或服务商组成的保险网络,推动跨界融合,将价值链上的不同设备、应用程序、数据、产品或服务联系起来,围绕客户的一系列核心需求提供组合服务,从而构建互联网保险生态圈。

《报告》最后指出,当下的互联网保险正处于融网阶段,产品创新、服务创新、模式创新交错迭代,螺旋上升,也是保险行业与其他行业跨界融合的关键时期,在这个阶段,保险公司如果能在有效管理风险的前提下勇于突破创新,将能够更快地积累经验,赢得市场先机。